Economist công bố báo cáo đặc biệt về hệ thống ngân hàng toàn cầu  Những cải cách hậu khủng hoảng tài chính sẽ khiến bộ mặt của hệ thống ngân hàng biến đổi ra sao?

Những cải cách hậu khủng hoảng tài chính sẽ khiến bộ mặt của hệ thống ngân hàng biến đổi ra sao? Sau khủng hoảng tài chính 2008-2009, hàng loạt bộ luật điều tiết ngành tài chính được ban hành, trong đó quan trọng nhất là Đạo luật Dodd-Frank của Mỹ. Những quy định trên hứa hẹn sẽ tái định hình ngành tài chính trên khắp thế giới. Hy vọng báo cáo đặc biệt bao gồm 15 kỳ sẽ mang lại cho bạn đọc cái nhìn sâu sắc hơn về bước phát triển tiếp theo của hệ thống tài chính thế giới.

Việc hệ thống ngân hàng quốc tế suýt sụp đổ hai năm rưỡi trước khiến người ta phải nhìn nó bằng con mắt hoàn toàn khác. Có lẽ thiệt hại lớn nhất đối với ngành này là nay không ai còn cho rằng thị trường tài chính có khả năng tự điều chỉnh và tốt nhất là nên để nó tự vận hành. Sau hàng thập kỷ giải điều tiết ở các nước giàu, ngành tài chính đang bước vào một kỷ nguyên “tái điều tiết” mới. Báo cáo đặc biệt này sẽ tập trung vào những thay đổi về pháp lý, yếu tố quyết định đối với khả năng sinh lời của ngân hàng trong vài năm tới.

Hãy bắt đầu với việc các ngân hàng trên toàn thế giới phải tăng tỷ lệ dự trữ. “Lớp đệm vốn” lớn hơn có lẽ sẽ khiến toàn hệ thống an toàn hơn đôi chút nhưng có lẽ cũng sẽ giảm tới 1/3 lợi nhuận ngân hàng. Ngoài ra, nó còn làm chi phí vốn vay tăng và tăng trưởng kinh tế chậm lại. Tệ hơn, tăng các yêu cầu về vốn có thể khiến rủi ro tập trung vào những bộ phận thiếu minh bạch trong thị trường tài chính và cuối cùng còn gây tác hại lớn hơn.

Các cơ quan điều tiết và giám sát ở hầu khắp các nước vẫn đang cố tìm cách giải quyết các ngân hàng đã trở nên quá lớn hoặc có dây mơ rễ má quá rộng để sụp đổ. Có khi khủng hoảng lần này còn khiến vấn đề trên trở nên phức tạp hơn. Một số ngân hàng nay thậm chí còn lớn hơn và phức tạp hơn. Các chính phủ rút cục lại bảo đảm ngầm cho ngân hàng và khuyến khích họ chấp nhận còn nhiều rủi ro hơn.

Ở Mỹ, các văn bản hướng dẫn thực hiện đạo luật Dodd-Frank đang bắt đầu được xây dựng. Đạo luật dày 2.319 trang được thông qua năm ngoái này mới chỉ viết về những đường hướng chung. 11 cơ quan khác nhau sẽ phải viết các hướng dẫn chi tiết trước khi nó có hiệu lực. Những quy định này sẽ làm thay đổi bộ mặt của ngành tài chính tại Mỹ và trên toàn thế giới, đảo ngược hàng thập kỷ tái điều tiết trong nền tài chính của nền kinh tế lớn nhất thế giới.

Một điều khoản quan trọng là tách ngân hàng đầu tư khỏi ngân hàng thương mại, hay còn gọi là quy định Volcker. Một số điểm trong cơ chế pháp lý hậu Đại suy thoái sẽ được phục hồi như cấm ngân hàng thương mại giao dịch chứng khoán nhằm đảm bảo họ không tiến hành “đầu cơ” bằng tiền gửi có bảo đảm.

Một số quy định khác sẽ điều chỉnh mức phí mà một số ngân hàng bán lẻ lớn nhất thế giới thu của khách hàng khi họ sử dụng thẻ ghi nợ. Làm vậy cũng chẳng làm hệ thống ngân hàng an toàn hơn, nhưng nó phản ánh sự giận dữ của giới chính trị đối với ngân hàng và những người điều hành chúng.

Anh Quốc vốn từ lâu là nước đi đầu trong làn sóng giải điều tiết ngành tài chính nay còn đi xa hơn khi cân nhắc liệu có nên điều tiết ngành ngân hàng bán lẻ thật chặt và biến nó trở thành một trong các ngành cung cấp dịch vụ cơ bản kiểu như điện, nước hay xăng dầu hay không. Trong bài phát biểu gần đây tại New York, Thống đốc NHTW Anh Mervyn King bóng gió liệu có nên cấm dùng tiền gửi để tài trợ cho các khoản vay không.

Hồi tháng 4, một ủy ban trực thuộc chính phủ cho rằng các ngân hàng tại Anh nên “cô lập” bộ phận ngân hàng bán lẻ để nó vẫn tồn tại trong trường hợp ngân hàng có sụp đổ. Ủy ban cũng đề xuất ngân hàng nên lập các “di chúc sống” để giảm tác hại một khi sụp đổ và nên tăng tính cạnh tranh trong ngành ngân hàng bán lẻ.

Không phải chỉ mình Anh Quốc mạnh tay. Thụy Sỹ vốn giàu lên nhờ ngành ngân hàng, nhưng nay cũng đã biết hãm bớt tham vọng của mình đối với ngành ngân hàng toàn cầu. Nước này lên kế hoạch áp đặt các tiêu chuẩn về vốn đối với ngân hàng nghiêm ngặt đến mức bộ phận ngân hàng đầu tư của các ngân hàng này hoặc sẽ phải thu hẹp hoạt động, hoặc sẽ phải chuyển sang nước khác.

Làn sóng điều tiết mới ập tới khi nhiều ngân hàng vẫn đang vật lộn đề tìm lại chỗ đứng. Trên toàn Châu Âu, nợ xấu của ngân hàng khiến ngân sách chính phủ nước sở tại xấu đi trông thấy. Ireland và Tây Ban Nha đang cố thuyết phục trái chủ họ có khả năng và sẽ trả nợ nhà nước, bất chấp thua lỗ mà giới ngân hàng hai nước này đã phải chịu. Nghi ngại về khả năng trả nợ của hai nước trên (cùng với cả Hy Lạp và Bồ Đào Nha) đang lan rộng trong khắp các ngân hàng tại lục địa già, khiến chi phí vốn vay tăng và thị trường trở nên bất ổn.

Ở Mỹ tình hình tài chính của các ngân hàng lớn lành mạnh hơn và tổng tài sản của họ đã phục hồi được về mức trước suy thoái. Tuy vậy, không phải như thế là đã xong.

Khoảng 800 ngân hàng cấp vùng đang có nguy cơ bị các cơ quan điều tiết đóng cửa nếu các tỷ lệ về vốn của chúng xuống thấp. Hộ gia đình ở cả Anh và Mỹ đều đang nợ quá nhiều. Với ngân hàng, tăng trưởng ở hai nước này cũng như ở tất cả các nước giàu khác, có khả năng sẽ chậm lại. Các ngân hàng Nhật đang ở thập kỷ thứ hai của cuộc khủng hoảng tài chính “tốc độ chậm” trong khi giới chứcTrung Quốc lo ngại ngân hàng đang tăng trưởng quá nhanh.

Các cơ quan điều tiết trên toàn thế giới đã làm được rất nhiều điều đáng khen ngợi, dù vậy, ở nhiều điểm họ vẫn còn quá dè dặt. Kết quả là họ mới chỉ chuyển rủi ro từ nước này sang nước khác thay vì giảm rủi ro cho hệ thống tài chính toàn cầu. Trong một chừng mực nào đó, việc này còn gây ra nhiều nguy cơ hơn.

Đạo luật Dodd-Frank không muốn thấy thêm bất kỳ một gói cứu trợ ngân hàng từ tiền của người nộp thuế nào nữa nên đã chặn không cho FED cấp tiền mặt cho ngân hàng nào về cơ bản vẫn hoạt động tốt nhưng chỉ bị thiếu thanh khoản. Điều này khiến NHTW khó thực hiện vai trò “cứu cánh cho vay cuối cùng” hơn, mà đây lại là một trong những chức năng chính của họ.

Dù vậy tác dụng phụ của một số quy định đang được ban hành có thể sẽ còn lớn hơn. Ví dụ như quyết định điều tiết lương thưởng giới ngân hàng của Ủy ban Châu Âu nhằm hạn chế việc chấp nhận rủi ro có thể khiến chi phí tăng lên và lợi nhuận của ngân hàng biến động mạnh hơn.

Điểm sáng

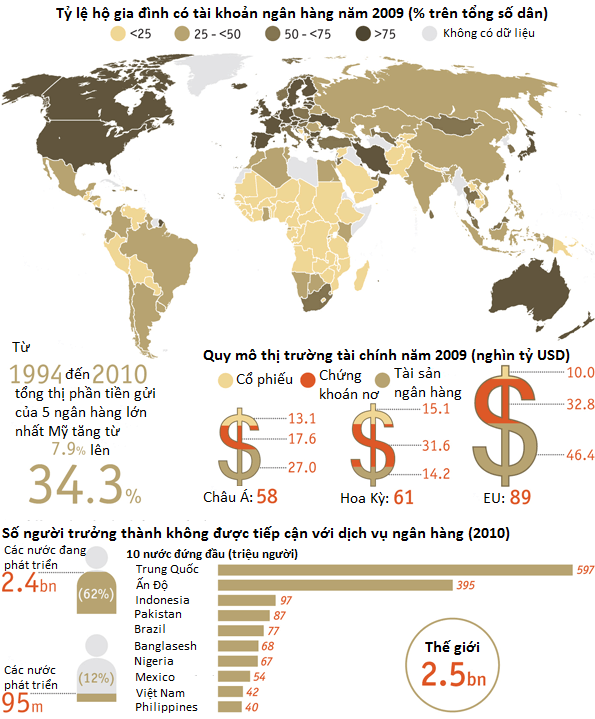

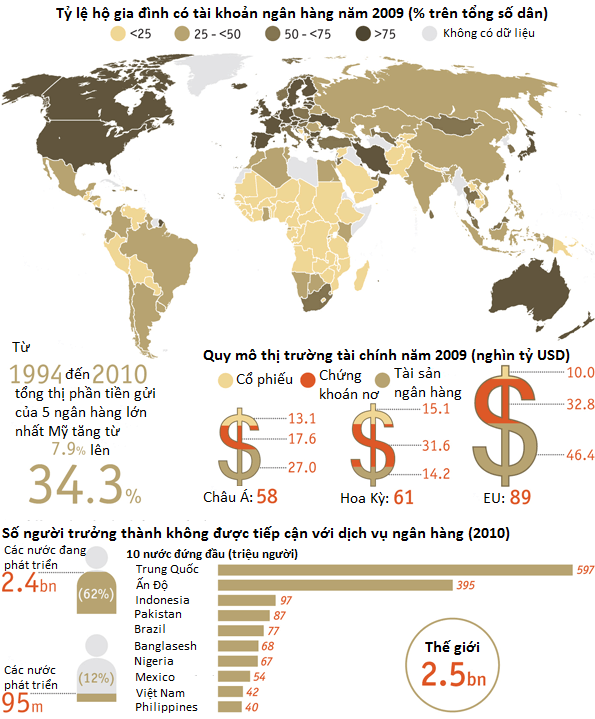

Ngân hàng tại các nước mới nổi đang đối mặt với những thách thức “vui vẻ” hơn nhiều. Họ cần tăng trưởng đủ nhanh để bắt kịp với nhịp độ phát triển nóng của nền kinh tế cũng như với tới được với vô số khách hàng tiềm năng đang sống trong những ngôi làng hẻo lánh hay những khu ổ chuột nghèo nàn vốn rất cần nhưng không tiếp cận được với dịch vụ ngân hàng.

Tốc độ tăng trưởng nhanh và sự phổ biến của công nghệ máy tính và thông tin có thể khiến các thị trường trên trở thành phòng thí nghiệm sáng tạo khổng lồ.

Báo cáo đặc biệt này cho rằng ngân hàng tại các nước như Ấn Độ và Kenya có rất nhiều điều để dạy cho giới ngân hàng tại các nước giàu. Những bài học ấy có thể sẽ đến thật đúng lúc, khi mà cơn lũ tái điều tiết đang quét qua các nước phát triển sẽ sớm khiến chi phí vốn vay tăng lên, lợi nhuận giảm và buộc nhiều khách hàng của họ phải tìm đến với những dịch vụ ngân hàng giá rẻ hơn.

Basel 1-3: hiệp ước quốc tế về các tỷ lệ bảo đảm an toàn vốn

Ngân hàng bóng (shadow banking): các hoạt động trung gian tín dụng tương tự như ngân hàng, nhưng được thực hiện ở ngoài hệ thống ngân hàng.

Cơ chế giải quyết (resolution regime): hình thức phá sản đặc biệt về mặt pháp lý của ngân hàng nhằm giữ cho các bộ phận cung cấp các dịch vụ thiết yếu (ví dụ như nhận tiền gửi) hoạt động bình thường trong trường hợp ngân hàng sụp đổ.

Di chúc sống (living wills): các điều khoản do ngân hàng quy định từ trước về việc nên tiếp tục hành động như thế nào trong trường hợp chính ngân hàng đó sụp đổ, nhằm giảm thiểu thiệt hại đối với các đối tượng khác. |

Trang Chính

Trang Chính

» Khăn Mollis chất liệu đặc biệt (phần 2)

» Bộ khăn Mollis thêu thương hiệu đóng hộp quà tặng

» Cách thức tìm kiếm khăn MOLLIS HANOI trên Google

» KHĂN QUÀ TẶNG MOLLIS cao cấp cho thương hiệu của bạn

» Áo choàng tắm Mollis mới 2016

» 6 Nụ cười Doanh nhân

» Vị trí hiện tại của bạn trong "vòng đời kinh doanh"

» Các chiến lược cốt lõi đưa Coca-Cola thành thương hiệu số 1 thế giới

» Tỉ phú giàu nhất châu Á đưa ra 17 lời khuyên dành cho phụ nữ

» 15 lời khuyên tiền bạc giúp bạn giàu sang.

» 10 kiến thức căn bản về hiệp định TPP

» Mollis Hanoi là tổng đại lý phân phối khăn Mollis

» Các bài học “vàng” về Content Marketing

» 14 cách tạo CTA (Call to Action)

» 7 Dấu hiệu nhận biết người thông minh!

» Những điều mà người giàu nghĩ và hành động khác người nghèo

» Người quá thông minh khó có thể trở thành doanh nhân giỏi

» 5 sự hy sinh thầm lặng mọi doanh nhân phải chấp nhận

» 19 phép xã giao chuyên nghiệp trong kinh doanh (phần 1)